摘要:在传统保险行业,如何运用数字化的技术方式降本增效?信美相互人寿给出了一个新的解答方案。本案例描述了作为国内首家且唯一一家相互制寿险机构——信美人寿相互保险社(以下简称“信美相互人寿”或“信美”)自成立以来就坚定地贯彻数字化基因,充分实现技术对业务、服务、管理等多方面赋能;从全面在线化走向实时数据化,构建“数字化三角形”。通过数字化实施,实现降本增效,成立三年即实现当年盈利,打破寿险行业“七平八盈”规律。信美以自身的数字化应用实践为例提供“样板间”参考,助力行业数字化转型发展。

关键词:保险、数字化、中台建设、科技创新

案例正文:

在数字经济与后疫情时代交织的大环境下,保险业也在经历一场数字化洗礼。中国保险业正迎来许多新变化:在供给端,保险科技的应用、保险业务的创新变革正不断推动保险业转型升级;在需求端,认知风险、有效交互、追求体验、主动消费日益成为人们保险需求的“新常态”;2020年新冠疫情的爆发,进一步深化了人们的保险价值认知和投保意识,同时不断推动保险数字化的发展进程。

出发于2017年的信美人寿相互保险社(以下简称“信美相互人寿”或“信美”),已经迎着数字化浪潮,在赛道上奔跑了近5年。为何能在成立三年多就实现盈利,打破寿险“七平八盈”传统规律。这背后离不开信美的科技互联网基因以及始终坚持“以客户(会员)为中心”的运营模式。

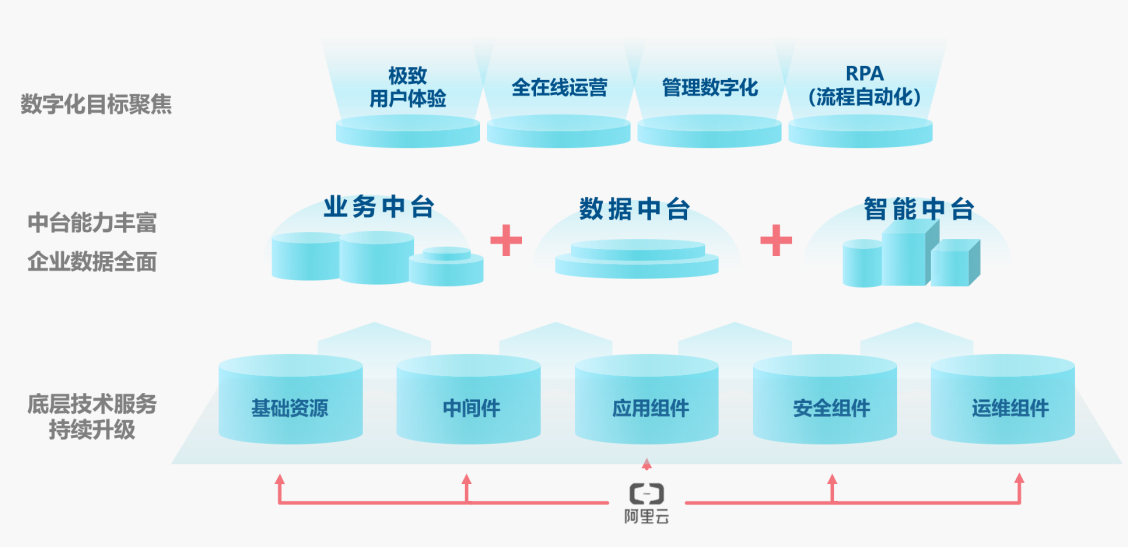

图片说明:信美数字化总体建设蓝图

躬身入局,自成立即“上云”

“要想盖一幢摩天大楼,先把架子搭好。”在信美相互人寿董事长杨帆看来,数字化浪潮影响下,保险行业也需要从基础构架进行调整,进行数字化转型升级,才能跟上时代发展的需要。这也成就了信美相互人寿的互联网基因。

作为由蚂蚁集团、天弘基金等九家机构出资并发起的国内首家且唯一一家相互制寿险组织,自成立之初,信美在战略中就始终强调未来发展要依靠科技驱动,并在科技方面持续投入,是国内首家运用分布式将核心系统上云的寿险组织。为夯实数字化底盘,信美不惜投入更多资金,技术人员在公司总员工中占比更是高达一半以上。

图片说明:信美核心系统上云

在设计底层架构时,杨帆认为,一定要将原来保险公司的链条式框架改为辐条式。杨帆解释道,链条式就是一条业务线一套系统,以业务为核心,佣金系统也是指向业务线和某一功能,看似完整实则中间环节被割裂;而今天,新型保险机构的底层框架要转变为辐条式,即以用户为中心,重新搭建架构,所有的分支、系统都应该指向用户。

全面大中台建设,数字化2.0布局

怎样的构架能够实现“以用户为中心”?信美相互人寿给出的答案是进行全面大中台建设。自2015年筹备起,信美便启动了大中台建设规划,其中包括业务中台、数据中台、智能中台等等。大中台建设目标实现业务流程、规则等灵活配置,将系统服务能力进行统一化管理,从而提高企业运行效率,并通过实时数据分析与监测,为业务快速决策、及时调整、灵活应对提供有力的技术保障,同时为用户提供更加方便、快捷的工作方式,减少用户部门对IT资源的依赖,缩短决策过程,更加适应市场变化。

这并不是一个简单的工作。中台建设牵一发而动全身,,涉及业务、技术、用户等多部门的配合与调整。但在架构的不断迭代中,每一次升级都让信美在夯实科技实力的基础上产生新的蜕变。据数据信息中心总经理童国红介绍,在高并发的业务场景下,实现亿级别数据处理的能力,满足海量交易数据精确核对;在实现投保人全在线投保功能的基础上,开发智能客服系统,最高峰时可满足10万人在线通过智能机器人进行答复询问。

信美业务中台的搭建,为企业及合作伙伴提供了丰富的通用能力,可快速响应变化场景,实现前台渠道、应用进行灵活的组合与对接。童国红称,通过中台建设,进一步夯实配置化能力,业务支持能力提升40%,新增合作渠道提升3.6倍。

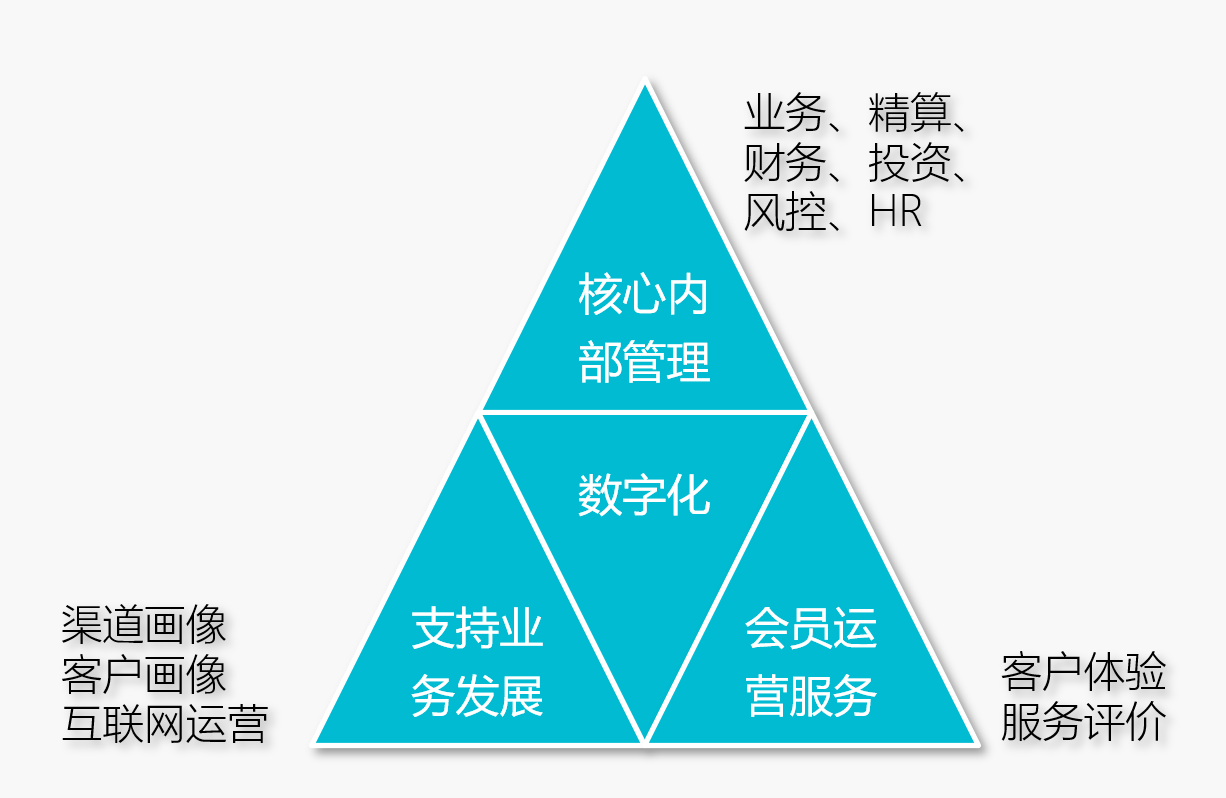

2020年信美又提出实现全面的实时数据化,迈入数字化2.0升级之路,并打造“数字化三角形”,其中包括优化管理流程、提升客户体验、助力业务发展。

围绕数字化三角形,信美从管理数字化,经营数字化以及项目数字化三个层面落地。在明确管理目标后,拆解到经营目标,最后影响到各个独立项目的目标。在运行过程中,信美有完善的健康检查机制,根据运行情况,对具体的目标进行修正,形成良性的循环。

图片说明:信美“数字化三角形”

得益于数字化带来的效率提升,信美交出一份不错的答卷。2020年,信美相互人寿实现原保险保费收入33.79亿元,同比增长68%,其中新单保费约31.84 亿元;全年实现净利润6928.13万元,成立三年即实现盈利,打破寿险公司“七平八盈”的传统规律。

共同富裕,做保险生态数字化转型伙伴

在杨帆看来,相互保险以会员为中心的理念与互联网的顶层理念相同,相互保险要为会员提供极致的服务,这就需要保险公司能够达到极致的效率,需要用数字化武装公司管理体系,依靠技术改造公司的基因和架构。

经历“十四五”规划,我国保险科技在政策普适化、场景线上化、渠道网络化、技术成熟化和市场下沉化等方面取得了长足的进步,互联网保险迎来了爆发式增长。保险业内专家普遍认为:“新基建”给保险业带来的,将不只是拓展险资配置空间和服务实体经济发展的新选项。伴随着“新基建”如火如荼地展开布局建设,先进科技对保险业务的赋能价值将会得到进一步释放。

杨帆曾表示:“互联网时代,我们不再是传统公司,而是一家平台型寿险公司。作为一个主体,不可能独自完成所有任务,需要在市场上寻找优秀的资源和合作伙伴与他们合作,进而互为生态,相互成就。信美正加快推进行业数字化升级,用科技赋能保险价值链,通过聚焦保险科技在市场的技术输出,成为保险行业数字化转型的“好帮手”。

同时,保险机构应该坚守保险诞生时的初心,即在病、死、残、老等至暗时刻帮助人们度过并守护住财富。以“会员共同所有”、"会员共享盈余“为特点的相互制寿险,不仅符合普惠的要求,更符合“共同富裕”的大方向。期待随着信美及中国相互制的发展,能让更多保险消费者受益。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。